- ブログ

- 土地活用の基礎知識

土地活用に関する様々な知識をお伝えしている「土地活用の基礎知識」。

今回のテーマは不動産にかかわる租税公課 についてです。

お持ちの土地や遊休地を活用して、事業を始めたいと思っている方は多いのではないでしょうか?

不動産賃貸業における経費の中で、「租税公課」の占める割合は大きいです。

租税公課とは、国や公共団体等が徴収する税金や負担金のことをいいます。

不動産賃貸業を始めると確定申告の際など、税金の知識が必要不可欠です。

知っていないと、事業を始めた際に正しく経費精算できないかもしれません。

今回は、不動産に関わる税金についてお伝えいたします。

このコラムを活用して、租税公課についてマスターしましょう!

不動産に関わる税金について

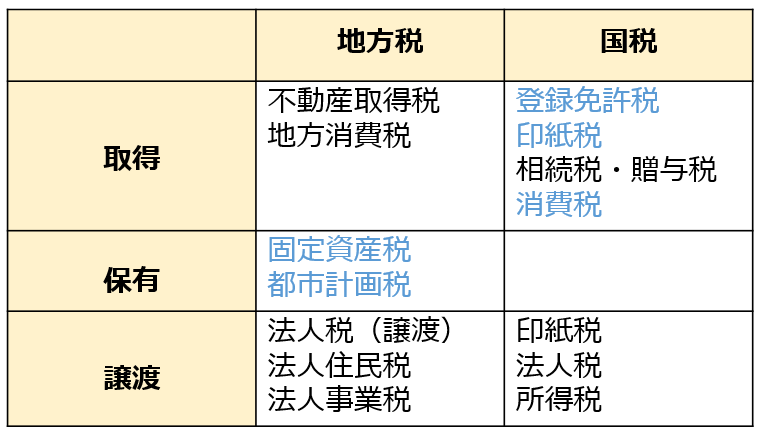

不動産は、所有しているだけで税金がかかり、売却・購入・相続など、

様々なタイミングで税金がかかります。

青文字で示した税金は、不動産賃貸業を行う際に関わる税金です。

所有、保有、譲渡のフェーズに分けて不動産に関わる税金についてお伝えいたしました。

ここからは、不動産賃貸業に関する租税公課についてお伝えいたします。

租税公課について

まず始めに、不動産所得と税金に大きく関係する租税公課についてです。

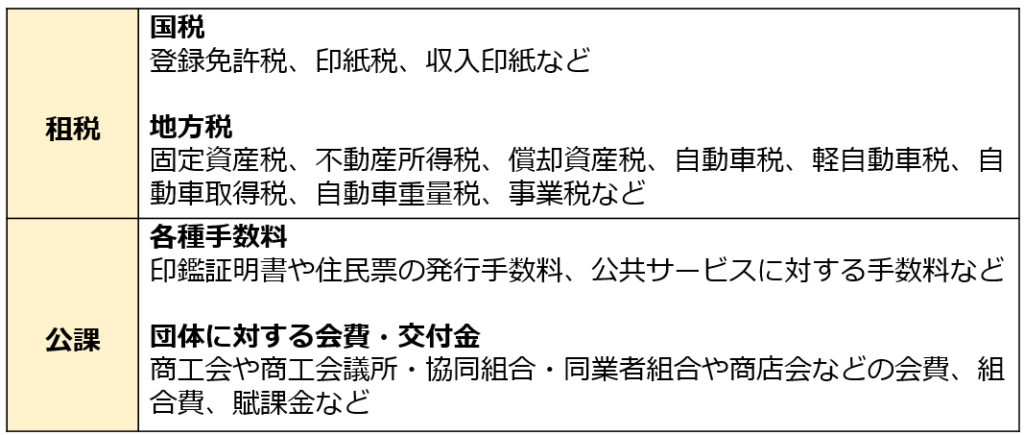

租税公課 とは、国や公共団体等が徴収する税金や負担金のことをいいます。

「租税」と「公課」の具体的な税金は、以下の通りです。

租税とは国税、地方税をいい、登録免許税、固定資産税、不動産所得税などが当てはまります。

また公課は、公共サービスに対する手数料や商工会などの会費です。

商工会や商工会議所などの会費が当てはまります。

租税公課において不動産に関するものには、地価税、固定資産税、都市計画税、

不動産取得税、土地区画整理事業の清算金、下水道の設置による受益者負担金などがあります。

ここまで不動産に関する税金についてお伝えしてきました。

ここからは、不動産賃貸業を始めた場合に経費にできる経費、できない経費についてお伝えいたします。

不動産賃貸業で経費にできる税金

不動産賃貸業で経費にできる租税公課は、

印紙税

不動産取得税

登録免許税

固定資産税

都市計画税

個人事業税

自動車税(軽自動車税、取得税、重量税を含む)

消費税

償却資産税

などです。

賃貸事業開始時のみにかかる税金と継続的にかかる税金に分けて、これから詳しく解説していきます。

賃貸物件売買契約時に関する税金

ここからは、不動産賃貸物件を売買する契約を締結する際にかかる税金についてお伝えいたします。

(1)印紙税

印紙税 は「契約書に貼る収入印紙」に消印することで、納付する税金です。

不動産売買契約書、不動産交換契約書、不動産売渡証書、土地賃貸借契約書、

土地賃料変更契約書などの文書の場合、印紙税額(1通又は1冊につき)は記載された契約金額に応じて変わります。

貼り忘れが発見されると「過怠税」が課せられることになり、悪質であると判断された場合には

本来の3倍の金額を支払わなければなりません。

貼り忘れがないよう、注意が必要です。

(2)不動産取得税

不動産取得税 は、「不動産を取得」したときにかかる税金で、

取得したときに1度だけ支払義務があります。

固定資産税評価額の3%前後の金額を支払うことになり、全額経費として計上可能です。

(3)登録免許税

登録免許税 は、土地の購入や建物の新築・購入したときなど、登記をするなどにかかる税金です。

固定資産税評価額の2%前後の金額を支払うことになり、全額経費として計上できます。

賃貸経営開始後に関する税金

次に、不動産賃貸経営を始める際にかかる税金についてお伝えいたします。

(1)固定資産税

固定資産税 というのは、「固定資産」とされる土地や家屋、償却資産などに対してかかる税金です。

固定資産税等のうち、不動産収入を発生させている建物・土地・事務所として利用している

建物・土地など「事業用の不動産」にかかるものだけを経費として計上することができます。

(2)都市計画税

都市計画税 は、都市計画事業又は土地区画整理事業に要する費用に充てるために、

目的税として課税されるものです。

(3)個人事業税

個人事業税 は、個人事業主が支払う税金で、全額経費として計上可能です。

不動産賃貸業の場合、「事業的規模」になると納税義務が生じます。

事業的規模は、「原則として社会通念上事業と称するにいたる程度の規模で行われているかどうか」によって、

実質的に判断されます。

不動産賃貸業の場合の事業税の計算は「青色申告特別控除額を控除する前の不動産所得」から

「事業主控除290万円」を差引いた金額に5%を乗じて算定可能です。

(4)消費税

消費税 は経理方法により取扱が変わり、税込経理と税抜経理の2つがあります。

税込経理は、支払った金額を経費として計上可能です。

税抜経理は、仮受消費税と仮払消費税を仮受消費税と仮払消費税を精査し、

実際の納税額との不足分を経費として計上できます。

(5)償却資産税

償却資産税 は、建物や土地などの不動産以外の固定資産を所有していることにより課される税金で、

固定資産税の一種になります。

償却資産税は全額経費として計上可能です。

(6)自動車税(軽自動車税、取得税、重量税を含む)

自動車税 は、自動車の購入時や所有していることにより毎年支払うもの、

車検時にまとめて支払うものなど定期的に発生する税金です。

不動産賃貸事業で自動車税?と思う方が多いと思います。

自動車税は、プライベートと事業を走行距離などで明確に按分できる場合には、

その「使用割合」で按分して経費にできます。

是非覚えておきましょう。

不動産賃貸業を始めた際のシミュレーション

今回は2,000万円の建物を新築で建てる場合を例に、シミュレーションしてみます。

(1)印紙税

1,000万円を超え5,000万円以下の場合は、印紙税が2万円です。

今回は、2,000万円の建物を建てるので、印紙税は2万円になります。

(2)不動産取得税

固定資産税評価額の3%前後の金額を支払います。

まず、建物の不動産評価額の計算です。

不動産評価額は、実勢価格とは異なり、土地は60~70%、建物については

建築費の50~70%ほどになることが一般的です。今回は60%で計算します。

また固定資産税は、「固定資産税=不動産税評価額×1.4%」です。

建物の不動産評価額は、2,000万円×60%=1,200万円

固定資産税は、1,200万円×1.4%=16万8,000円

16万8,000円×3%=5,040円

となり、建物には5,040円の不動産取得税を支払います。

(3)登録免許税

固定資産税評価額の2%前後の金額を支払います。

建物の不動産評価額は、2,000万円×60%=1,200万円

固定資産税は、1,200万円×1.4%=16万8,000円

16万8,000円×2%=3,360円

となり、建物には3,360円の登録免許税を支払います。

(4)固定資産税

固定資産税額=固定資産評価額(課税標準額)×税率(標準税率:1.4%)

で計算します。

今回は、不動産評価額を60%で計算します。

建物の評価額は、2,000万円×60%=1,200万円

固定資産税は、1,200万円×1.4%=16万8,000円

となり、固定資産税は16万8000円になります。

固定資産税には、特例や軽減措置があるのでぜひ覚えておきましょう。

令和4年3月31日までの新築住宅の場合

- 戸建住宅

⇒1戸あたり120㎡相当分までを限度として、3年間 固定資産税額を1/2 - マンション等、3階建て以上の耐火・準耐火建築物の場合

⇒1戸あたり120㎡相当分までを限度として、5年間 固定資産税額を1/2

となります。

特例や軽減措置に当てはまるかは、都度確認してみましょう。

(5)都市計画税

課税標準(固定資産税評価額) × 制限税率(0.3%) = 都市計画税

で計算します。

建物の評価額は、2,000万円×60%=1,200万円

1,200万円×0.3%=3万6,000円

となり、都市計画税は3万6,000円になります。

(5)個人事業税

個人事業税=(売上-経費-事業専従者給与-各種控除)×税率

で計算します。

個人事業税は地方税なので、税率は所管の都道府県税事務所に問い合わせしてみましょう。

なお売上が290万円に満たない場合、事業主控除によって個人事業税は0円となり、課税されません。

個人事業税を気にしなければならないのは、「年間の収入が290万円を超えてから」と覚えておきましょう。

不動産賃貸業で経費にできない税金

最後に、不動産賃貸業で経費にできない税金についてお伝えいたします。

経費にできない税金は、

所得税

住民税

相続税

贈与税

国税や地方税などの加算税、延滞税などのペナルティなどが挙げられます。

不動産賃貸業で経費にできる税金、できない税金はしっかり覚えておきましょう!

まとめ

いかがでしたでしょうか?

今回は土地活用で事業を始めたい方向けに、不動産に関わる税金についてお伝えいたしました。

不動産賃貸業を始めた場合、初期にかかる税金、継続的にかかる税金それぞれがあります。

このコラムを活用して、不動産賃貸業の収支をイメージしていただけると幸いです。

次回以降もこういった基礎知識をお届けしてまいりますので、

是非チェックしてみてください!